Se você é vendedor de marketplace nos sites B2W ou Magazine Luiza, provavelmente já ouviu falar de “cashback” — termo em inglês que, em tradução literal, quer dizer dinheiro de volta. Ou seja, parte do valor pago pelo bem ou serviço retorna para o cliente e é geralmente creditado em alguma conta digital atrelada àquele prestador, como por exemplo o Ame Digital.

O cashback é uma excelente ferramenta para a Indústria, uma vez que é a melhor forma de oferecer descontos ao consumidor final (B2C) sem criar conflitos de canal. Afinal, o valor anunciado continua o cheio (PDV). Porém, na visão do cliente, ele está pagando o valor cheio menos o que recebeu de cashback. E tudo isso sem o seu B2B sequer se dar conta. Parece tudo mágico e perfeito, não é mesmo? Porém, existe uma série de pegadinhas que devem ser avaliadas antes de adotar a estratégia de cashback em marketplaces… Mas fica tranquilo que vou te contar todas elas agora!

A primeira coisa que tenho para te sugerir é: se você não é indústria, pare de oferecer cashback imediatamente. Essa estratégica não faz sentido pro varejo, e até o fim deste artigo você entenderá o porquê.

Cashback não faz sentido para o varejo

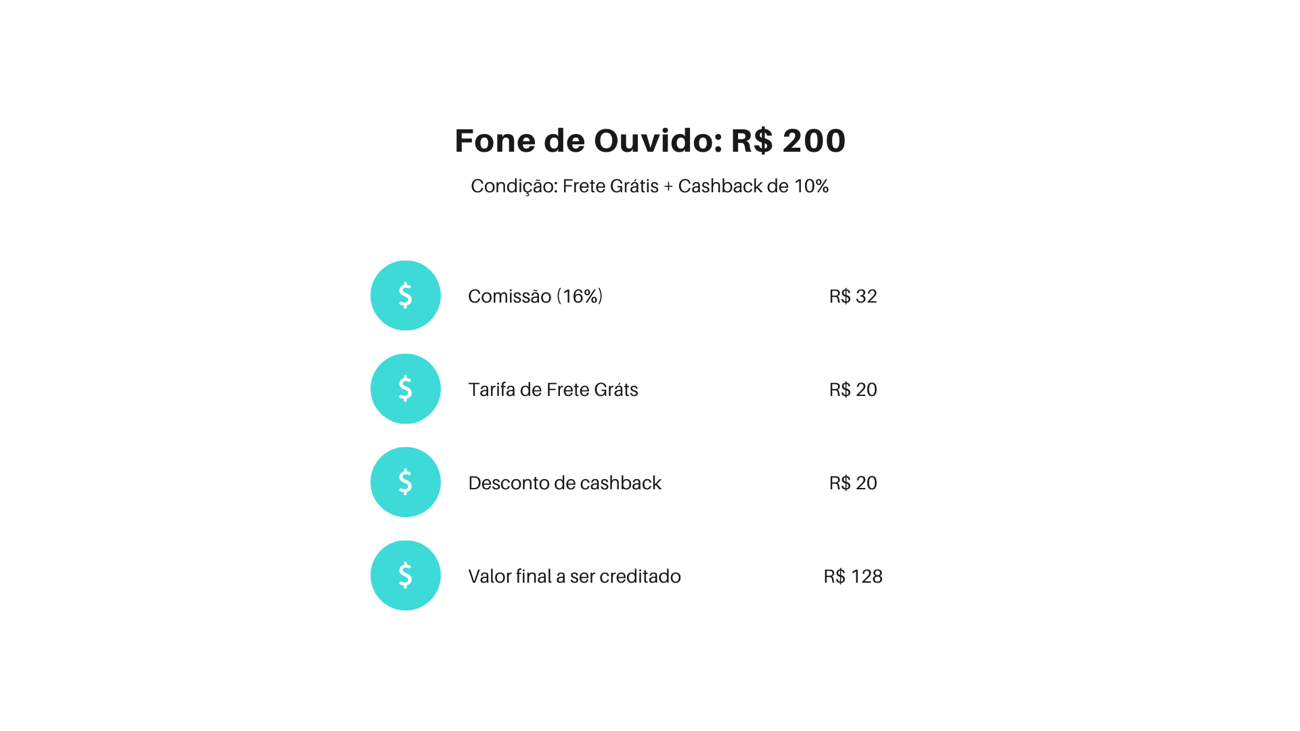

Para o entendimento ficar mais fácil, vou usar o seguinte exemplo para todo este artigo: uma compra de um fone de ouvido com cashback bancado pelo vendedor.

O primeiro ponto a respeito do cashback está no comissionamento cobrado pelo marketplace. Repare no exemplo acima que a comissão de 16% é aplicada sobre o valor integral do produto (R$ 200). Ou seja, não é cobrada apenas do valor que efetivamente vai para sua conta, de R$ 180 (R$ 200 – R$ 20 de cashback = R$ 180). Neste caso, sua comissão efetiva seria de 17,78%.

Fica mais fácil entender o cálculo simulando que no exemplo acima, ao invés de oferecer 10% de cashback, você resolva oferecer 50%. Neste caso, o produto de R$ 200 teria R$ 100 de cashback, mas a comissão continuaria sendo cobrada sob o valor anunciado de R$ 200 — ou seja, R$ 32 de comissão. Em outras palavras, é como se sua comissão fosse, na verdade, o dobro: você pagará R$ 32 de comissão, sendo que o valor repassado pelo marketplace é de apenas R$ 100. Logo, é como se sua comissão fosse de 32%.

Resumindo: sempre que você concede cashback a um cliente de marketplace você está aumentando a sua comissão efetiva sob aquele item!

Aspecto fiscal e tributário

O segundo aspecto é o fiscal e tributário. Caso você ofereça o cashback em seu próprio site, com um contrato de prestação de serviço do intermediador de pagamento, é possível aplicar duas teses para a dedução destes valores em sua contabilidade. Quem explica isso é o advogado tributarista Matheus Naldi, da CCS Advocacia Digital: “Para a empresa pagadora do serviço, ela pode contabilizar como abatimento do valor da venda. Assim, a contabilização seria como uma dedução da Receita Bruta. Desta forma não seria base para IRPJ, CSLL, PIS, COFINS, etc. Mas o programa/contrato deve deixar claro que o cliente não precisa cumprir nenhum requisito para receber o cashback. Ou seja, bastar comprar para receber o dinheiro de volta”.

A outra hipótese, comumente mais usada por ser mais segura, considera a despesa como investimento em publicidade. E isso a deixa elegível somente para dedução de IRPJ e CSLL, como também explica o Dr. Matheus: “Neste caso, para fins de IRPJ e CSLL em geral seria dedutível. Porém, para PIS/COFINS pode haver efeito negativo na lucratividade. Isso porque a base de cálculo do PIS e COFINS é o valor cheio da nota fiscal (portanto, a Receita Federal entende que o pagamento do cashback não dá direito a crédito, por não se tratar de aquisição de insumo)”.

A segunda hipótese é a única possível quando falamos de marketplace. Afinal, os dois canais que oferecem sistema de cashback neste momento — B2W e Magalu, como já mencionei — emitem nota fiscal de serviço de publicidade para cobrir esta dedução.

Cashback nos marketplaces = muita margem

Ou seja, também do ponto de vista fiscal, há prejuízo a ser considerado na hora de precificar os produtos. Isso porque impostos como PIS e COFINS, ou mesmo a alíquota do Simples Nacional, reincidirão sobre valores que nunca serão efetivamente creditados ao vendedor de marketplace. E, no fim das contas, tornará a carga tributária efetiva maior que a alíquota teórica.

Portanto, é preciso ter muita margem ou um belo propósito para aderir a concessão de cashback nos marketplaces — como o exemplo da Indústria e o drible no conflito de canais que mencionei. Do contrário, a estratégia gera comissão e impostos além dos valores efetivamente recebidos. Além disso, nos dois canais têm pouca ou nenhuma relevância no buybox. É exatamente por este motivo que não recomendo a adesão da prática para quem não é indústria e vende diretamente para seu consumidor final via marketplace.

Você consegue aplicar descontos nos seus anúncios de marketplace? Então a minha sugestão é que o faça na forma de desconto à vista. Afinal, isso reduz a base de cálculo tanto da sua comissão como dos seus impostos. Sem contar que esta modalidade de desconto impacta fortemente na definição do primeiro lugar do buybox.

O post Os aspectos comerciais e tributários do cashback em vendas via marketplace apareceu primeiro em E-Commerce Brasil.

Na próxima semana farei mais um review com depoimento e resenha sobre Os aspectos comerciais e tributários do cashback em vendas via marketplace. Espero ter ajudado a esclarecer o que é, como usar, se funciona e se vale a pena mesmo. Se você tiver alguma dúvida ou quiser adicionar algum comentário deixe abaixo.

Nenhum comentário:

Postar um comentário